De acordo com o comunicado divulgado à Bolsa de Valores do México ontem à noite, considerando vendas líquidas da Vigor em 2017 estimadas em R$ 5,024 bilhões e um lucro antes de juros, impostos, depreciação e amortização (Ebitda) de R$ 329 milhões, os múltiplos da transação ficaram em 1,1 vez as vendas e em 17,4 vezes o Ebitda.

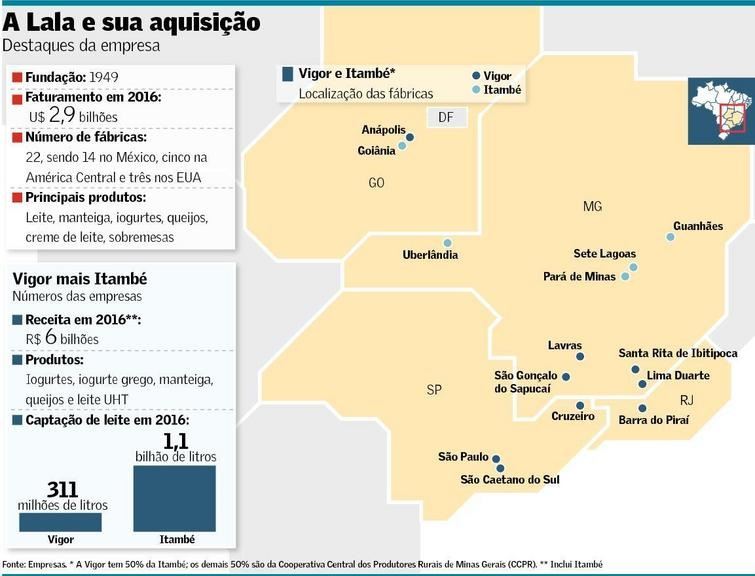

O contrato de compra e venda assinado pela Lala, JBS e pela J&F, controladora da Vigor, prevê que a empresa mexicana vai adquirir 91,99% das ações da Vigor. Vai comprar ainda a participação de 8% que a Arla Foods International tem na Vigor. Além disso, o negócio contempla a aquisição direta ou indireta, de até 100% das ações da Itambé, o que está "sujeito ao exercício de certos direitos por parte da Cooperativa Central dos Produtores Rurais de Minas Gerais Ltda. (CCPR)", que tem 50% da Itambé.

Conforme já informou o Valor, o acordo de acionistas entre CCPR e Vigor na Itambé prevê que, em caso de venda da Vigor, a cooperativa central tem a opção de recomprar suas ações vendidas em 2013 - pelo que foi oferecido pela Vigor -, de vender sua participação ou fatia dela ou de permanecer como sócia.

Segundo a Lala, o financiamento da transação incluirá um empréstimo-ponte, seguido de uma combinação de dívida de longo prazo e capital adicional de aproximadamente US$ 550 milhões, dos quais cerca de US$ 315 milhões serão aportados pelos atuais acionistas da companhia mexicana.

A J&F, controlada pelos irmãos Batista, limitou-se a confirmar ontem à noite que firmou contrato "para a alienação da totalidade de sua participação acionária na Vigor Alimentos para o Grupo Lala, por aproximadamente R$ 5,725 bilhões". A holding, que tem 72,3% da Vigor, colocou ativos à venda após a divulgação da delação premiada.

Com a venda da participação de 19,3% que detém na Vigor, a JBS levantará cerca de R$ 780 milhões, segundo comunicado. Esses recursos servirão para honrar um acordo fechado com instituições financeiras no dia 25 de julho.

Conforme a negociação, que teve como objetivo a renegociação de mais de R$ 20 bilhões, a JBS precisa usar 80% dos recursos gerados com a venda de ativos para pagar suas dívidas com bancos. Além disso, esse acordo prevê o pagamento integral dos juros dos contratos de financiamentos com os bancos, além de quatro parcelas de 2,5% do montante principal do endividamento. A primeira parcela se deu no fechamento do acordo e outras ocorrerão em 90, 180 e 270 dias depois.

A Lala Foods contou com assessoria financeira do BTG Pactual, enquanto a J&F contratou os bancos Bradesco BBI e Santander.

No comunicado ontem, o CEO da empresa mexicana, Scot Rank, afirmou que é "um prazer que a Vigor seja a plataforma de crescimento da Lala no Brasil. A Vigor conta com escala, inovação e talento necessário para construir um negócio rentável de produtos lácteos de valor agregado". A Lala destaca ainda que o Brasil é o maior mercado para lácteos na América Latina, "com perspectivas favoráveis a médio e longo prazos". De acordo com a empresa, as negociações com a Vigor duraram mais de um ano e "as circunstâncias atuais no Brasil permitem um preço razoável de entrada no mercado para uma companhia de alta qualidade".

A empresa mexicana aponta ainda que a aquisição permitirá o crescimento orgânico do negócio atual assim como o avanço para outras regiões. "Além disso, existem sinergias potenciais importantes, tanto nas operações produtivas como nas comerciais". A expectativa é que a transação tenha uma aprovação rápida pelo Conselho Administrativo de Defesa Econômica (Cade), já que empresa mexicana não tem negócios no Brasil.

As informações são do jornal Valor Econômico.

FAÇA SEU LOGIN E ACESSE CONTEÚDOS EXCLUSIVOS

FAÇA SEU LOGIN E ACESSE CONTEÚDOS EXCLUSIVOS